4399平台获悉,近日,研究机构tinuiti发布了2024年服装营销研究报告。该报告基于对1000名经常网购服装的美国成年消费者的调查,从代际差异、购买渠道等方面对服装购物的最新趋势进行了分析和概述。

一、Temu的重要性日益增长

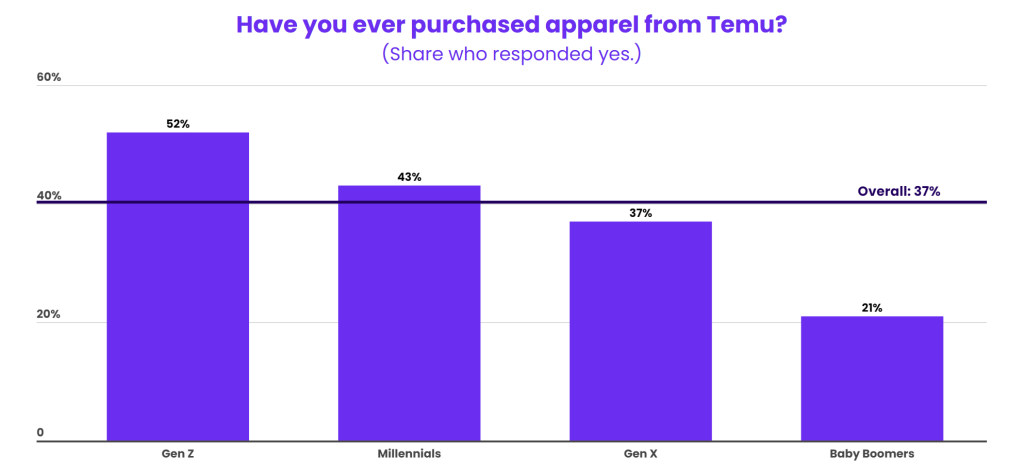

自2022年9月进军美国市场以来,Temu通过大规模且有效的广告营销在吸引美国消费者方面取得了重大进展。数据显示,近40%的美国服装消费者曾从Temu购买过服装。Z世代在此平台购买过的比例最高,达到52%,其次为千禧一代(43%)、X世代(37%)和婴儿潮一代(21%)。

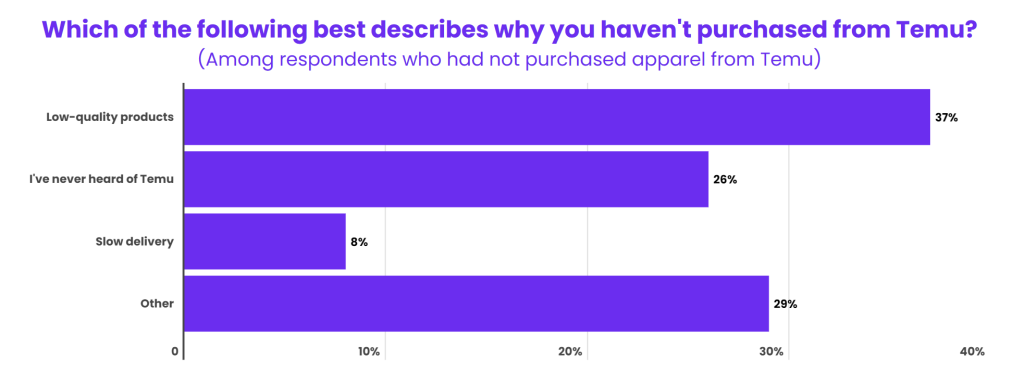

当被问及对从Temu购买的服装产品质量的感受时,72%的消费者表示满意,28%的消费者表示不满意。在表示从未从Temu购买过产品的消费者中,37%的消费者表示是担心产品质量。而尽管Temu在美国市场大力推广,仍有26%的消费者表示从未听说过它,还有8%的消费者则对配送速度表示了担忧。

总体而言,到目前为止,Temu在吸引年轻一代方面表现更好,在Z世代和千禧一代中的受欢迎度较高。数据显示,22%的婴儿潮一代表示从未听说过这一电商平台,而在Z世代中比例只有10%。

二、在线服装购买量将增加

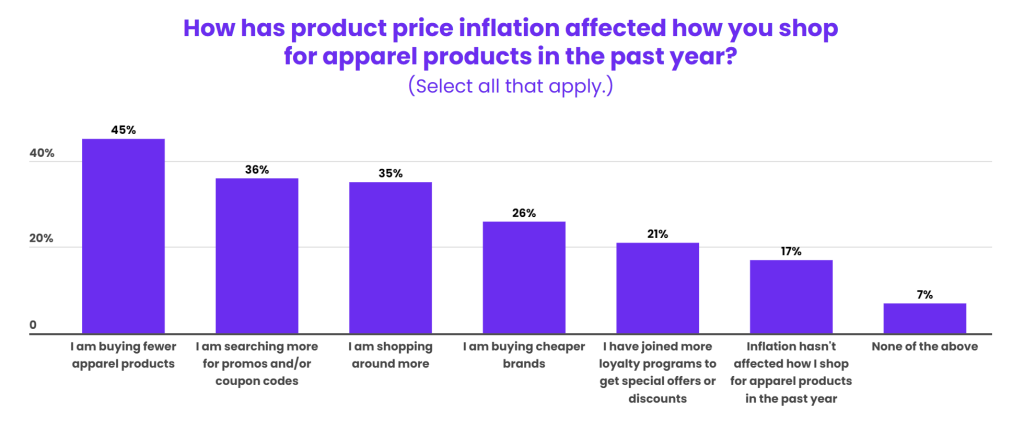

尽管大量消费者表示通货膨胀持续影响购买服装的方式,但在过去一年中,24%家庭收入20万美元或以上的消费者表示通货膨胀并未影响到服装购物,而在家庭收入低于5万美元的消费者中,只有15%表示服装购物未受通货膨胀影响。

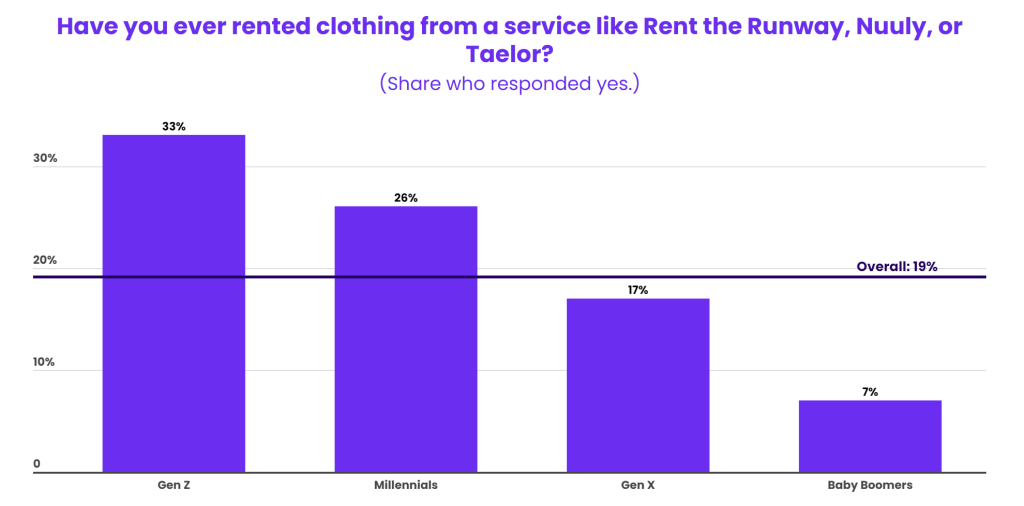

对于希望在省钱的同时享受多样选择的消费者来说,在线服装租赁服务极具吸引力。过去一年中,19%的消费者曾从Rentthe Runway、Nuuly和Taelor等平台租过衣服,其中近三分之二表示将至少维持和过去一年一样的频率。在线服装租赁在年轻一代中也更受欢迎,33%的Z世代和26%的千禧一代使用过此类服务,而婴儿潮一代只有7%。

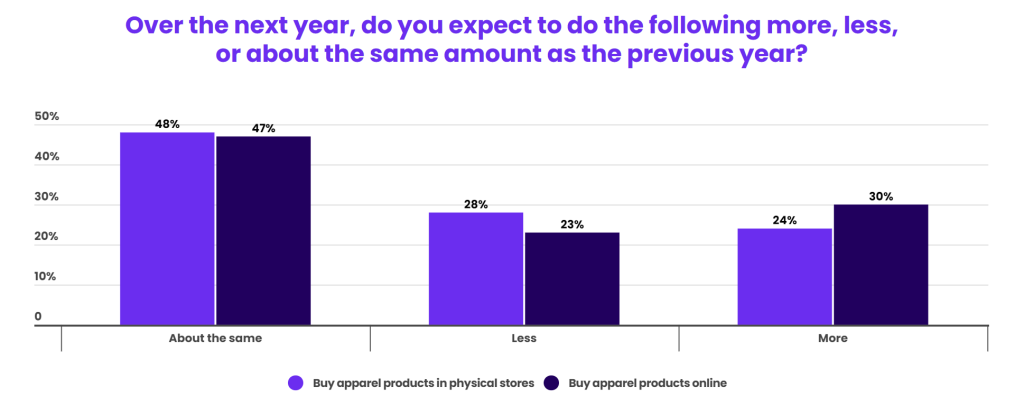

当被问及未来一年服装购买量将如何变化时,30%的消费者预计会在网上购买更多服装,而24%的消费者预计会在实体店购买更多。近一半的消费者表示线上和线下的服装购买量将保持不变。此外,预计未来一年增加服装网购量的人数高于预计减少购买的人数,而对于在实体店购买的消费者则相反。

在年收入20万美元或以上的家庭中,29%表示他们将购买比过去一年更多的服装,而只有12%表示购买量会减少。对于年收入低于5万美元的家庭,预计增加购买的比例达到23%,预计减少购买的比例则为20%。

三、社媒渠道成为服装产品的主要发现地

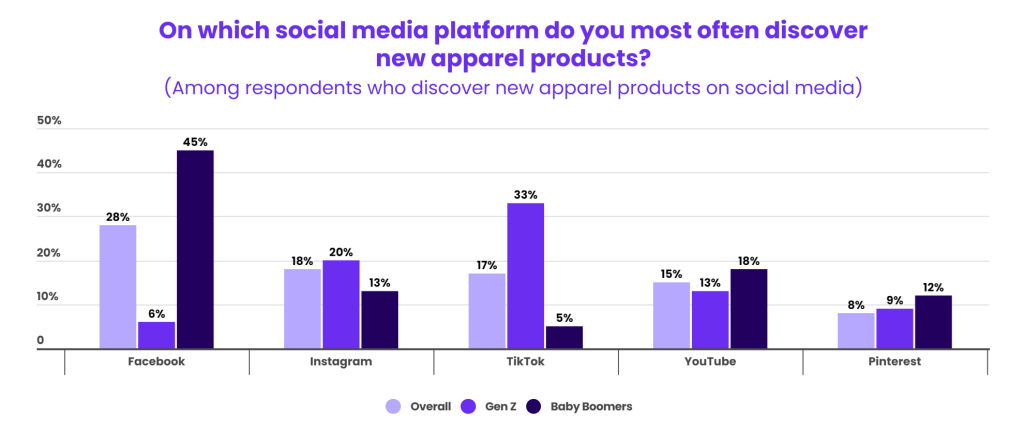

许多消费者认为社媒平台是最常能发现新产品并随后购买的渠道,占比39%。其次为店内展示或招牌(29%)、搜索引擎(27%)和在线平台(20%)。其中Facebook占据首位,占比28%,其次是Instagram(18%)和TikTok(17%)。不同代际的消费者常用的平台也存在差异,45%的婴儿潮一代偏好Facebook,而只有6%的Z世代选择该平台。相反,Z世代更喜欢通过TikTok发现服装产品,比例达到33%。

根据调查,37%的消费者会在社媒平台上关注服装品牌,其中61%的消费者表示是为了及时了解促销折扣信息。而对于Z世代来说,63%的Z世代消费者会关注服装品牌,其中最主要的原因是为了获取新品发布情况。

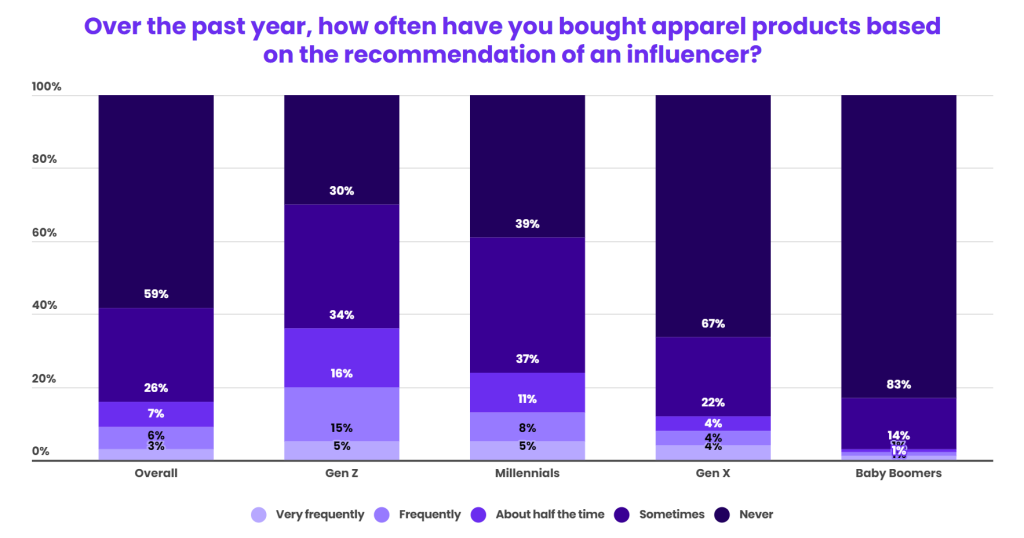

随着社媒平台的兴起,网红已成为许多消费者信赖的产品推荐来源。过去一年中,超过40%的消费者曾根据网红的推荐购买了服装,在Z世代中这一比例跃升至70%,而婴儿潮一代中的比例仅为17%。事实上,36%的Z世代表示,他们大约一半或更多的服装购买都基于网红推荐。

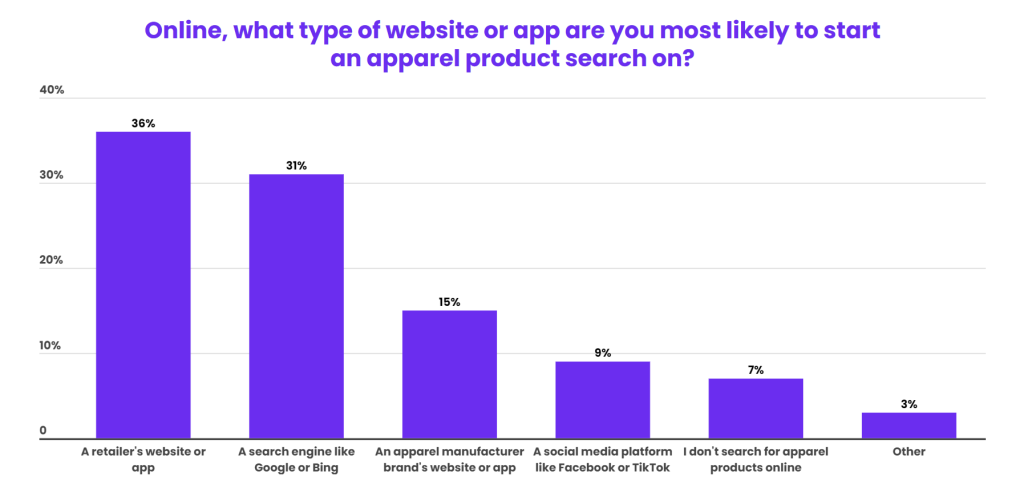

对于在线搜索服装产品的渠道,36%的消费者选择零售商网站或应用,谷歌、必应等搜索引擎以31%的比例位居第二,还有15%的消费者表示最有可能在品牌网站或应用上开始在线服装产品搜索。而除了主导产品的发现外,社媒平台也正在成为搜索的重要渠道,9%的消费者首先通过这一渠道进行搜索。

四、虚拟试穿技术成为新兴功能

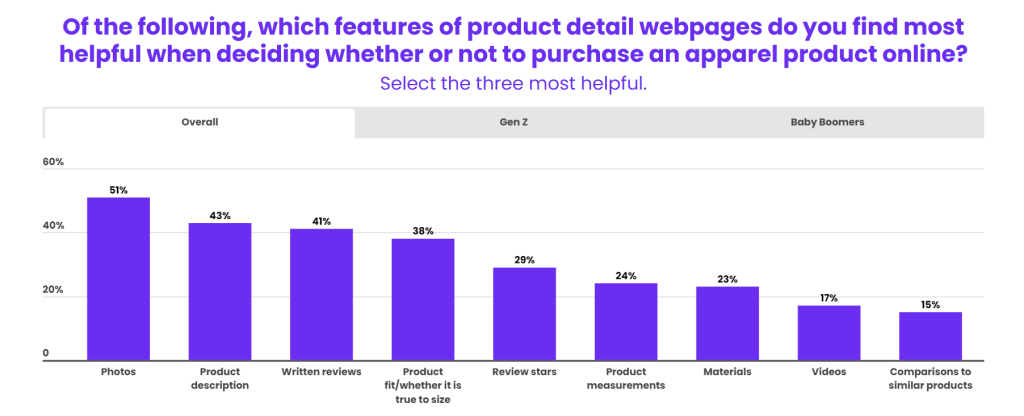

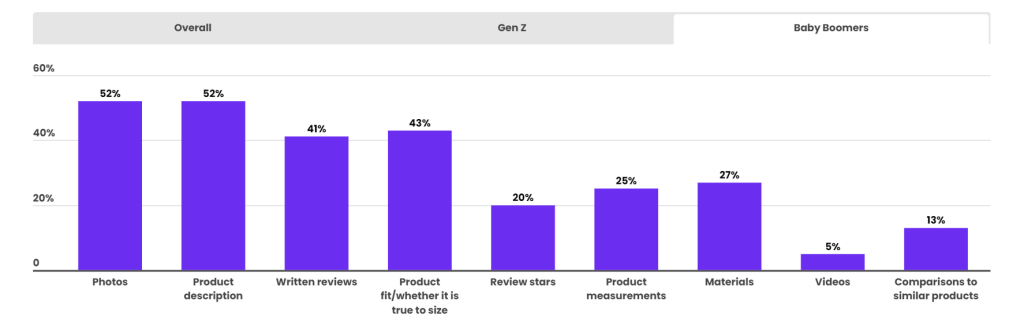

当被问及产品详情页的哪些功能对评估是否购买最有帮助时,最受消费者欢迎的是图片参考,51%的消费者选择了这一功能,其次是产品描述(43%)和评价反馈(41%),还有38%的消费者认为了解产品尺寸是否合适也很有帮助。

对于婴儿潮一代消费者来说,最有效的功能和整体消费者基本一致,只有5%的婴儿潮一代认为视频是最有用的三个功能之一,而28%的Z世代将视频作为首选。与此同时,52%的婴儿潮一代认为产品描述最有帮助,而在Z世代中只有30%如此认为。

除了常规功能外,32%的消费者表示曾使用过应用程序或其他技术进行虚拟试穿,此类功能的使用量正不断增加。在Z世代中,54%的消费者使用过此类技术,千禧一代的比例达到42%。X世代和婴儿潮一代使用新兴功能的比例相对较小,分别为28%和16%。

五、亚马逊是在线服装购物的首要目的地

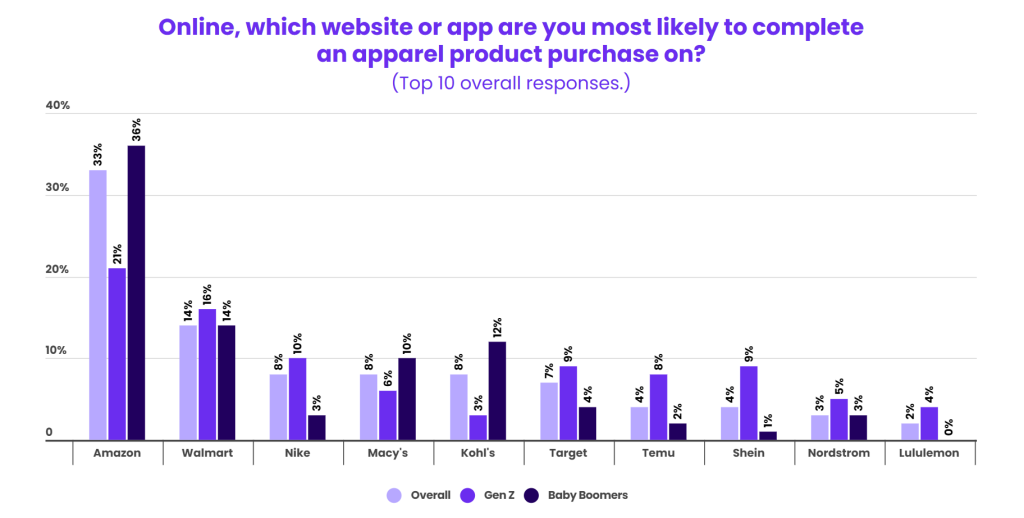

目前,亚马逊仍是美国消费者首选的在线服装购买目的地,33%消费者表示最可能在该平台上完成购买。其次是沃尔玛,但与亚马逊还存在很大差距,14%的消费者选择了该平台。Nike则排在第三位,占比8%,许多消费者喜欢直接通过服装品牌制造商的网站进行购买。

随着中国电商平台积极抢占美国市场的份额,8%的消费者选择了Temu或Shein。在Z世代中,有17%的服装购物者表示他们最有可能在Temu或Shein上完成购买,而Shein的受欢迎程度略高于Temu。

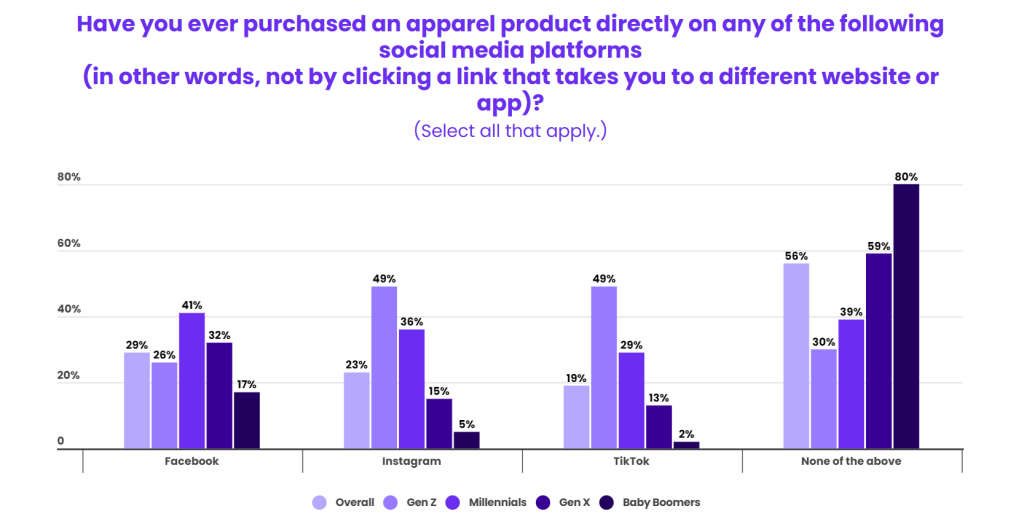

而被问及是否曾在特定社媒平台上直接购买服装产品时,29%的消费者表示曾在Facebook上购买,在Instagram上直接购买的比例为23%,在TikTok上购买的比例则为19%。总体而言,社交电商在美国取得了一定发展。

为了进一步了解社媒平台在服装购物中发挥的作用,该报告对在社媒平台上直接购买过服装(不是通过点击链接进入其他网站或应用程)的消费者进行了调查。数据显示,44%消费者曾直接在TikTok、Facebook或Instagram上购买过服装,Z世代消费者中比例高达70%,千禧一代的比例达到61%,而婴儿潮一代中只有20%曾通过此渠道购买。

即使在年轻消费群体中,Z世代和千禧一代也存在着显著差异。49%的Z世代曾在TikTok上购买过服装,而千禧一代这一比例仅为29%。相反,千禧一代更喜欢通过Facebook购买服装,比例达到41%,而Z世代中这一比例仅为26%。

六、网购服装退货频率低于实体店购买

调查显示,33%的消费者从不会退回网购的服装,而28%的消费者表示从不退回实体店购买的服装。在退货频率方面,退货流程的繁琐程度一定程度上降低了网购退货的可能性。

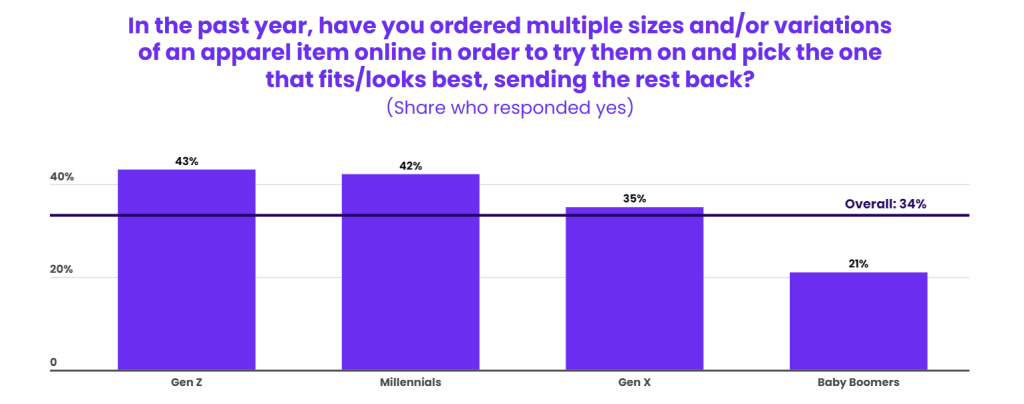

此外,34%的消费者表示,他们过去一年中会订购多种尺寸或款式的服装,以便挑选最合适的一款,然后将其余的寄回。这种做法被称为“包围式购买”,虽然也适用于退货政策,但对品牌和零售商造成了一定的成本负担。

在Z世代中,43%的消费者表示在过去一年中订购了多款服装并部分退回,其中30%的Z世代退回了大约一半或更多的服装。在千禧一代和X世代中,这一比例分别为42%和35%,而只有21%的婴儿潮一代抱有同样的想法。

总体而言,美国消费者热衷于网购服装,其中中国电商平台和社媒平台发挥了极大的作用,且重要性仍在不断攀升。而年轻消费群体——Z世代和千禧一代对服装领域的新兴事物接受度更高,在在线购买服装的人群中引领了时尚风潮和行业的数字化发展。

写在最后,如果你跨境做投放,您需要选择一张国际虚拟信用卡。4399Pay就是一家专门提供国际虚拟信用卡的平台,敢兴趣的朋友可以回到官网或者添加客服TG(@dabai717)进行了解。